연말정산 환급금 조회 방법이 궁금하셔서 오셨죠?

여기 신청방법 예시를 표로 깔끔하게 해서 준비했습니다.

쉽게 혼자 하실 수 있습니다.

아래 굵게 표시된 선을 기준으로 보시고 차례대로 연말정산 신청 조회 해보세요.

연말정산 은 자체적인 시스템을 제공하는 회사도 있지만, 대부분은 그렇지 않을 것입니다.

오늘은 홈택스를 이용한 연말정산 환급금 조회 방법과 지급일에 대해 차례대로 알아보겠습니다

홈택스 연말정산 간소화 사이트

연말정산 때 간소화 사이트가 제공되는데 연말정산 때만 운영되는 사이트입니다.

여기서 공제할 수 있는 항목을 보실 수 있습니다.

그래서 단순화된 사이트가 아닌 홈택스를 이용해서 돌려받을 환급금이나 추가할증을 계산할 수 있습니다.

물론 이것은 정확한 금액이 아닙니다. 입력하시는 분이 실수를 하거나 누락된 자료가 있을 수 있습니다.

연말정산 환급금 모의계산방법

홈택스로 가셔서 우측에 있는 세금 시뮬레이션 계산을 누르시면 됩니다.

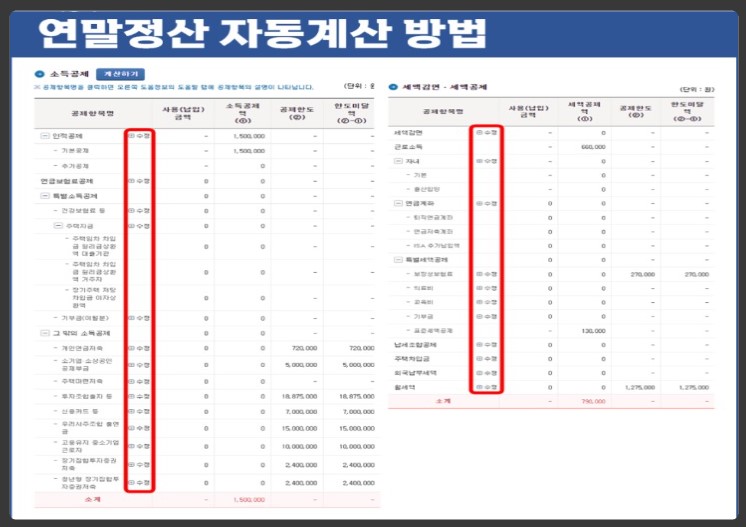

왼쪽 하단에 있는 자동 연말정산 버튼을 누르시면 자동으로 계산되는데, 본인의 급여를 입력해야 하기 때문에 완벽한 자동은 아닙니다. 본인이 받은 급여와 이미 납부한 소득세를 직접 입력해야 결과를 볼 수 있습니다.

급여 선수금 총액 수정 버튼을 통해 1년간 받은 급여와 소득세 금액을 입력하세요. 이 부분은 급여명세서에 나와 있으니 참고하시면 됩니다. 매월 받은 것이 없다면 이번에 확인해 보시는 것을 추천합니다.

인위적으로 다음과 같이 무작위로 계산할 때 급여 5천만 원, 소득세 450만 원이 적용됐는데 이 부분은 상황에 따라 달라지기 때문에 본인의 것을 넣어야 합니다.

왼쪽은 소득을 줄여주는 소득공제항목들이며 오른쪽은 세액을 줄여주는 세액공제항목들입니다. 본인에게 알맞은 값들을 넣어야 제대로 된 결과를 볼 수 있습니다. 대부분의 값은 소득공제 간소화 사이트에서 확인할 수 있습니다. 그걸 자동으로 보여주면 좋을 텐데 그렇게 하지는 않는 거 같네요. 한 땀 한 땀 손으로 입력하면 되겠습니다. (이게 무슨 자동계산이야...)

환급금 지급일

첫 번째로, 연말정산에 필요한 자료를 준비해야 합니다.

고용주나 사업주인 경우에는 근로소득원천징수 영수증과 급여내역서, 법인세 신고가 필요한 경우 법인세 납부확인서 등이 필요합니다. 또한 사업소득이 있는 경우에는 매출, 매입, 비용, 손익계산서, 재무상태표 등의 재무제표와 원천징수 신고서, 부가가치세 신고서, 및 매입세금계산서 등이 필요할 수 있습니다.

두 번째로, 자진신고서를 작성해야 합니다.

연말정산은 개인이 직접 자신의 소득과 지출을 신고하는 방식으로 이루어지기 때문에, 자진신고서를 작성하고 제출해야 합니다. 자신의 소득과 지출을 정확하게 기재하여 작성하는 것이 중요합니다.

세 번째로, 예상 환급액을 계산해 볼 수 있습니다.

환급금을 예상하기 위해서는 자진신고서에 작성한 금액을 기준으로 계산해야 합니다. 예를 들어, 근로소득이 있는 경우에는 근로소득에 대한 원천징수세액을 계산하고, 해당 금액을 연말정산 시 기재한 금액과 비교하여 차액을 구합니다. 이를 총소득에서 계산한 다른 과세 대상에도 적용한 후, 총환급액을 구할 수 있습니다.

마지막으로, 실제 환급금을 받기 위해 신고서와 관련 자료를 제출하면 됩니다.

제출한 신고서와 자료에 대한 검토를 통해 정해진 절차에 따라 신속하고 정확하게 환급금을 수령할 수 있습니다.